美國聯儲局本港時間周五(8日)凌晨3時公布減息0.25厘,降至介乎4.5到4.75厘,符合市場預期。這是聯儲局繼9月後,第二次降息,上次減0.5厘。聯儲局主席鮑威爾在議息後的記者會表示,隨著利率接近中性水平,可能有必要放慢減息步伐,並強調美國大選短期內不會對當局政策決定產生影響。本港方面,滙豐(0005)宣布由11月11日(星期一)起,下調港元最優惠利率25點子,由年利率5.625%調低 5.375厘。滙豐對上一次於 2024 年 9 月 20 日調整港元最優惠利率,當時減息25點子。

中銀香港亦宣布,自11月11日起,將港元最優惠利率由年利率5.625厘調整至5.375厘;港元活期儲蓄存款利率由年利率0.625厘調整至0.375厘。

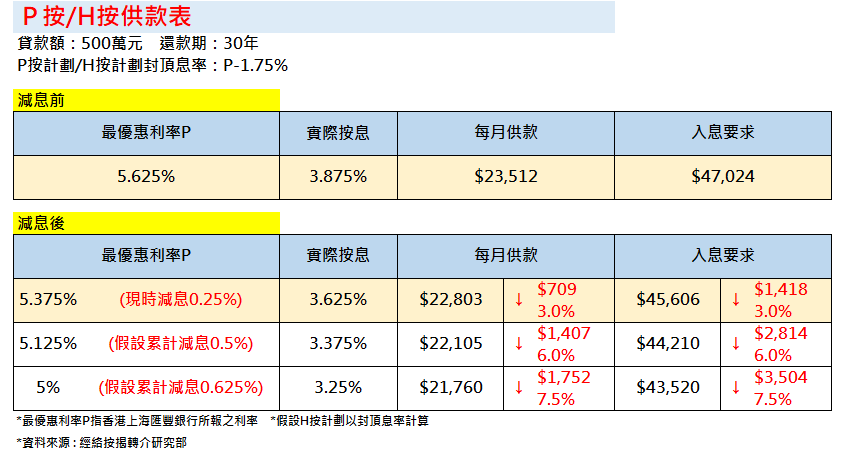

港銀減P|借500萬每月可供少$709

息口如何影響樓價?

美國減息對樓市的最直接影響是利好樓市,即是降低供樓成本。供樓即是供按揭,目前香港銀行普遍提供H按(香港銀行同業拆息,HIBOR)及P按 (最優惠利率,Prime Rate) 兩種按揭貸款計劃。若香港銀行跟隨美國減息,無論以H按還是P按供樓,最終都會出現供款金額減少的結果。

經絡曹德明:對樓按市場正面支持

經絡按揭轉介首席副總裁曹德明表示,市場普遍P按計劃及H按計劃封頂息率為P-1.75%=3.875厘(P=5.625%),現時滙豐銀行下調最優惠利率(P)0.25厘,實際按息將下調至3.625厘(5.375%-1.75%)。供樓業主可進一步節省利息開支,即時減輕供款壓力,同時市民入市信心增加,可帶動一二手物業交投量增加,促進經濟及樓按市場的復甦。息口下跌,配合政府放寬多項樓按措施,對樓按市場帶來正面作用,估計其他銀行亦會跟隨。

假設貸款額500萬元、年期為30年,減息前P按計劃及H按封頂利率為P-1.75%=3.875厘(P=5.625%),每月供款為$23,512,入息要求為$47,024;當銀行下調最優惠利率(P)0.25厘,實際按息將下調至3.625厘(5.375%-1.75%),每月供款將減少$709(3%)至$22,803,入息要求將減少$1,418(3%)至$45,606,假設未來銀行再度下調最優惠利率(P),每月供款及入息要求亦將會繼續下降。

最新9月份美國消費者物價指數(CPI)連跌6個月至2.4%,接近美聯儲通脹回落至2%的目標,曹德明表示,即使美國候任總統的經濟政策或會影響聯儲局未來減息步伐,如通脹進展理想,預期聯儲局於12月仍大機會進一步減息0.25厘。

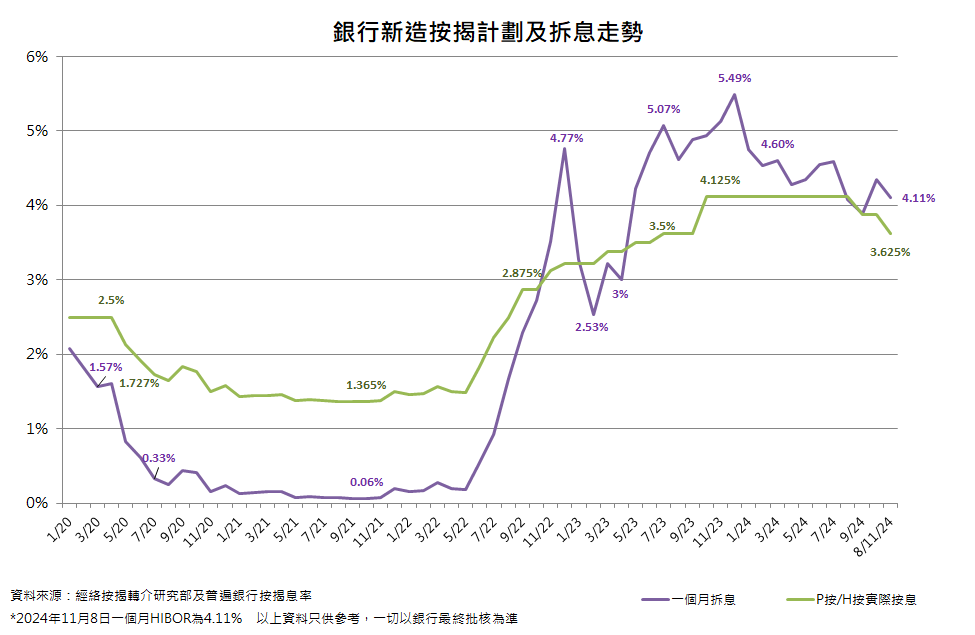

他續指,現時美息再次下跌,如美國下月再度減息0.25厘,料HIBOR將跟隨美息反覆回落至3厘半或以下水平,本港銀行會視乎拆息走勢、多項外部因素以及自身策略而決定減息步伐。

中原王美鳳:銀行看好後市及未來息率回落

滙豐下調最優惠利率(P),中原按揭董事總經理王美鳳料其他銀行將陸續跟隨,銀行減P令目前新按及供樓人士的按揭息率均可同步下降,市場主要按息減至3.625% (以市場H+1.3% 封頂P-1.75%(P:5.375%)計,P下降0.25%等於實際息率由3.875%減至3.625%)。

王美鳳指出,最近拆息水平回升至高於9月份本港啟動減息時期,銀行決定加快再減P優於市場預期,反映銀行看好後市及未來息率回落走勢,減息後年內本港按息已累減0.5厘,現時市場按息由3.875%減至3.625%,平均按揭額450萬計每月供款已減少逾千元(減幅$1,287/5.9%),供款負擔進一步減輕,加上最近樓市已在多個利好因素下轉勢向好,料可鞏固樓市信心。

王美鳳預期年內按息維持3.625%水平,美國新總統新政策下料仍需持續減息調整高息水平及穩定經濟,料明年美國減息期延續,本港減息期亦跟隨延續,明年按息可進一步降低。

港銀減P|HIBOR走向?

渣打料港息偏緊機會暫不高

至於本港銀行同業拆息(HIBOR),渣打大中華及北亞區兼香港財資巿場部聯席主管劉孟璣表示,一個月同業拆息將跟聯儲局減息節奏同步,現時與聯邦儲備基金利率相隔大約70點子左右,相信至年尾都會維持該水平,不穩定因素視乎香港整體資金流動,例如若港股重現9月至10月間的大幅升幅,資金流量大增,將會導致港息偏緊,但暫時而言機會不是太高。

他表示,由於美國經濟正在放緩而需繼續減息,未來幾個月聯儲局將繼續減息步伐清晰,雖然特朗普政策所有政策都偏向推高通脹,但他在明年上台,且在推出政策亦需要一段時間市場才能反應出來,反而需要擔心六至九個月後市場變數。他稱,若特朗普減稅政策最終使得稅收減少,要填補該空缺都要依靠發債,債務負擔高、息口高企,可能令市場感到不安,最終推升長端債息。他續指,暫時市場認為超過一半機率12月減息25點子,明年一直維持減每次會議減25點子,直到下半年因應當時形勢作出調整,真正大方向要待明年第一季有更多提示。

美國減息|主席鮑威爾最新言論?

美國聯儲局一如市場預期減息0.25厘,聯邦基金利率降至4.5到4.75厘;是繼9月之後,第二次降息,上次減0.5厘。展望12月的議息會議,有市場人士相信聯儲局下月會再次減息0.25厘,惟明年放慢減息步伐的可能性上升;亦有意見認為,在近期美國經濟加快增長、通脹升溫等情況下,聯儲局有足夠理由下月暫停減息。

與上次會後聲明比較,今次較矚目的改動是刪去了「委員會對通脹率持續向2%邁進有更大信心」一句,最新聲明指,FOMC(聯邦公開市場委員會)尋求在較長時間內實現充分就業和2%的通脹率,判斷實現就業和通脹目標的風險大致平衡。經濟前景不明朗,委員會對其雙重使命面臨的風險保持關注。

有分析認為,聯儲局在通脹方面措辭改變,或暗示局方對12月暫停減息持開放態度。

不過,在會後的記者會上,主席鮑威爾指,局方並非在暗示未來政策改變,他說隨著形勢的發展,將謹慎行事,以便增加做出正確決定的機會。「我們正試圖在行動過快或行動過慢的風險之間找到平衡。」

「只需看數據引向何方」

對於12月的議息會議,鮑威爾表示,現在就對12月會議排除任何「可能性」為時尚早。局方正走向更加中性立場的道路上,自9月以來這一立場未變,「我們只需要看數據將把我們引向何方。」另外,鮑威爾又淡化特朗普勝選對貨幣政策的影響,指現在斷言下屆政府的政策將如何重塑經濟為時過早,亦不會猜測將實施哪些政策。

美國減息|12月減息0.25厘機會多大?

鮑威爾的言論,似乎為12月議息決定留下了靈活性。據芝商所利率期貨顯示,目前交易員預計聯儲局在12月減息0.25厘的機會率為74.8%,維持利率不變機會率為25.2%。

畢馬威(KPMG)首席美國經濟學家Diane Swonk指,從現在到12月份的會議,還有很多東西需要了解,「他們不能完全敞開大門,但也不能絲毫不留餘地。」相信聯儲局官員希望保持「選擇權」。

美國減息|12月可能不減息?

德意志:大選結果或增放棄減息可能性

德意志銀行(Deutsche Bank)首席美國經濟學家Matthew Luzzetti認為,大選結果增加了聯儲局下月放棄減息的可能性。他指,在大選結果出爐前,最近的數據就表明再次減息將是一個需要謹慎權衡的決定,因為通脹看起來可能會在年底略高於官員們的預期,而失業率最近有所下降;選舉結果推動股市創下新高,也加大了經濟更快增長、通脹上升和勞動力市場改善的可能性。「從風險管理的角度看,這些都可能成為聯儲局在下一次會議上不減息的有力理由。」

哥大學者:官員或後悔9月大手減半厘

哥倫比亞大學(Columbia University)經濟學家、曾擔任美國總統喬治布殊(George W. Bush)高級顧問的Glenn Hubbard表示,鑑於近期經濟活動強勁,聯儲局官員們可能會後悔9月大手減息,在9月開始減息時應選擇幅度更小的0.25厘。

他說,如果事實證明,通脹回落至聯儲局目標的速度較慢,而且中性利率較高,「那其實沒有多少降息空間」,並認為不會有很多次減息。

美國減息|聯儲局會否放慢減息步伐?

亦有意見相信聯儲局下月會再減息0.25厘。美國銀行經濟學家Aditya Bhave同樣表示,鮑威爾言論總體上是鴿派的,他多次暗示12月減息仍是他的基本判斷,「考慮到政策組合在一段時間內不會發生變化,我們對12月再次減息0.25厘的判斷仍然感到放心。」

高盛資產管理固定收益和流動性解決方案全球聯席主管Whitney Watson亦預期12月會減息0.25厘。不過,更強勁的經濟數據,以及財政和貿易政策的不確定性,意味聯儲局選擇放慢寬鬆政策步伐的可能性上升,他又指明年「跳過」(Skip)一詞可能會經常出現。

相關文章︰